1、安装扩展

pip install pycryptodome

2、替换core 目录以及文件config.py、delist.py、monitor.py、startup.py

3、修改根目录的config.py里面的内容,从旧的config.py中复制进去

1、安装扩展

pip install pycryptodome

2、替换core 目录以及文件config.py、delist.py、monitor.py、startup.py

3、修改根目录的config.py里面的内容,从旧的config.py中复制进去

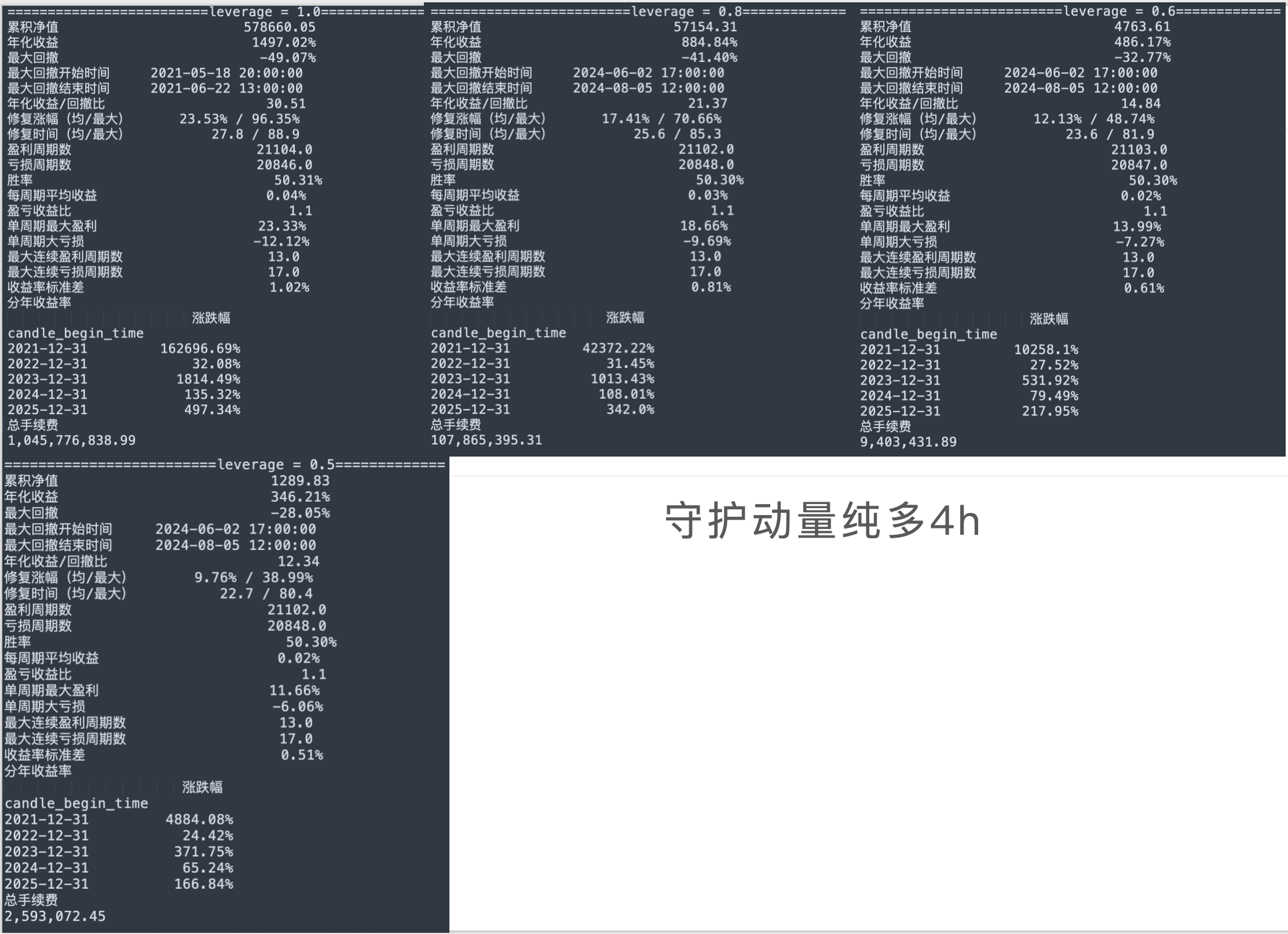

守护动量纯多

守护动量纯多

守护动量纯多

守护动量纯多

守护动量纯多

守护动量纯多

12

12

12

12

121

卖出计划:

我看不太懂 BTC 的未来,赚自己该赚的钱

之前能赚也是靠点运气,不全是实力

作用:【股币纯多策略、BTC 的止盈】

囤 BTC

币圈纯多策略浮盈很多的时候

选股策略,你认为大盘可能要糟的时候

曾经用于 2022 年初,在 3700 止盈 ETH

群友推荐,20 年初 300 买入,21 年最高 4800,22 年初 3800 卖出

===================

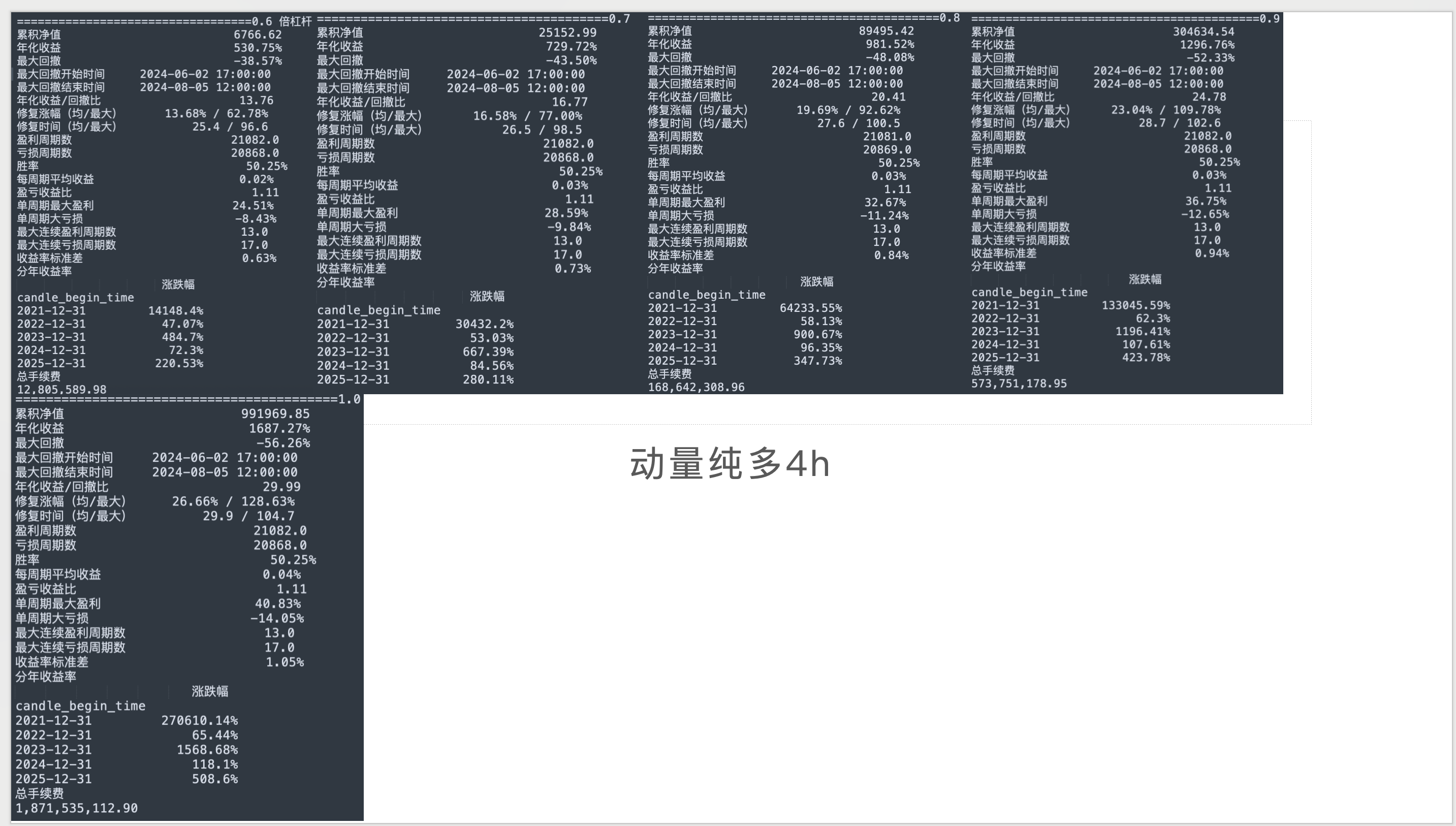

杠杆不同,回撤不同

使用Navicat连接MySQL数据库进行查询的时候,如果Navicat版本较低,MySQL数据库又5.7以上的版本,会报下面的错误,Navicat版本较低造成的,不影响结果的显示,查询结果也是正确的。

Err] 1055 - Expression #1 of ORDER BY clause is not in GROUP BY clause and contains nonaggregated column ‘information_schema.PROFILING.SEQ’ which is not functionally dependent on columns in GROUP BY clause; this is incompatible with sql_mode=only_full_group_by

CRCL 的本质是什么?

你给他美元,他给你 USDC,他拿你给的 USD 去买美债,在过去这是美联储的事情

所以你买的是真正的全球央行的早期股份

未来拥有1-5%的 CRCL股票,相当于有未来的美联储一个理事席位。

未来 2-3 年,对于普通人的机会,就是想办法场外赚钱,不停买入 CRCL

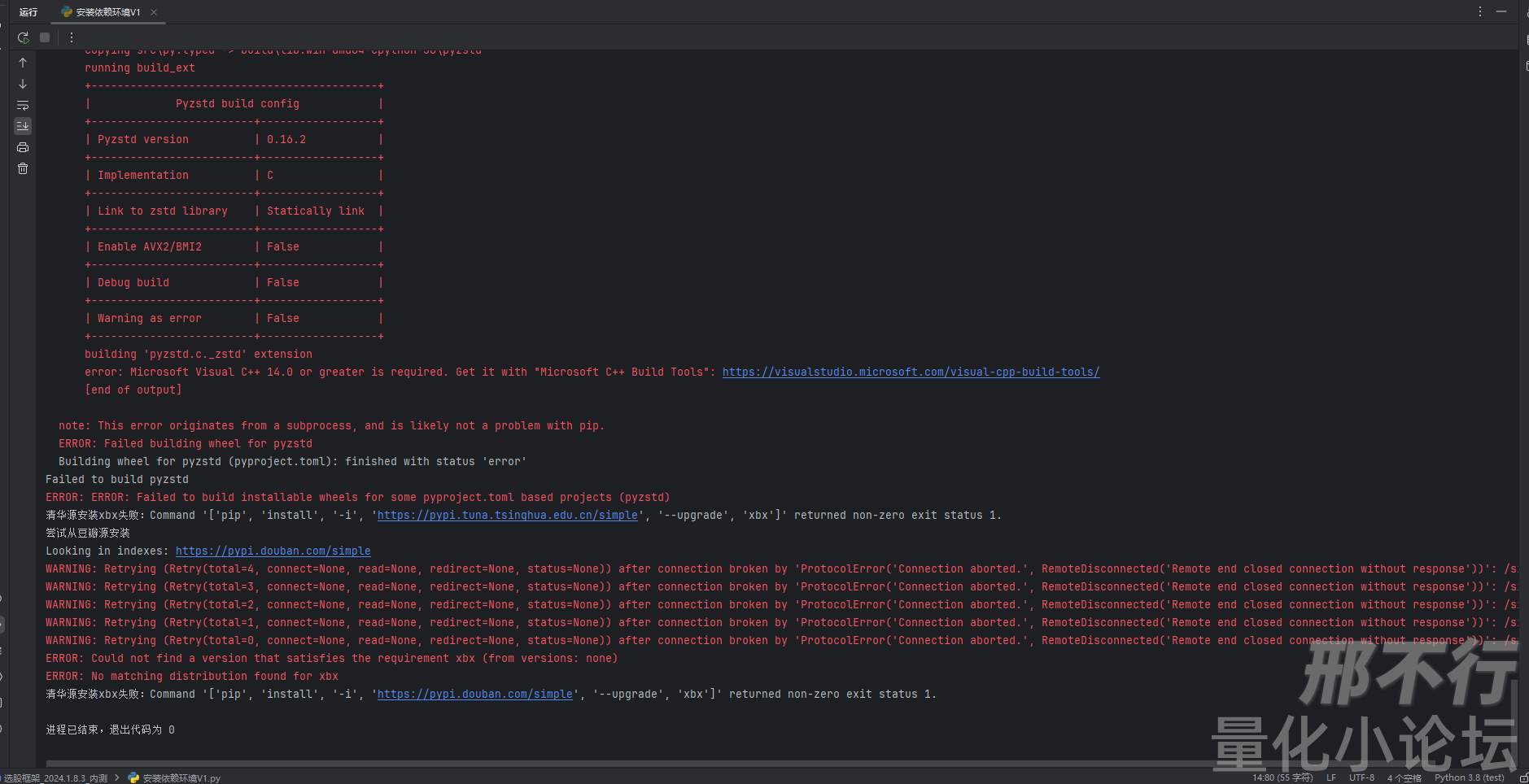

先安装 python 3.8.16、再安装库pip install xbx

目前老板们在股票框架运行安装依赖环境V1脚本的时候,pyzstd这个库会报错,显示需要C++

Powered By Z-BlogPHP 1.7.4

Copyright Your WebSite.Some Rights Reserved.